摘要:经历过融资的创业者都知道,融资越到最后越不好进行。

钱不好拿了,这是今年很多创业公司CEO们的一致心声。

从一月的咬定只要美金到六月的改口人民币,从原计划的 A 轮到最终只融了 Pre A,从说好的 500 万美金一下子跌到 2000 万人民币。CEO 们内心止不住的「卧槽」与不得不勒紧的裤腰带,再现了年初以来资本市场的跌宕与晴雨。

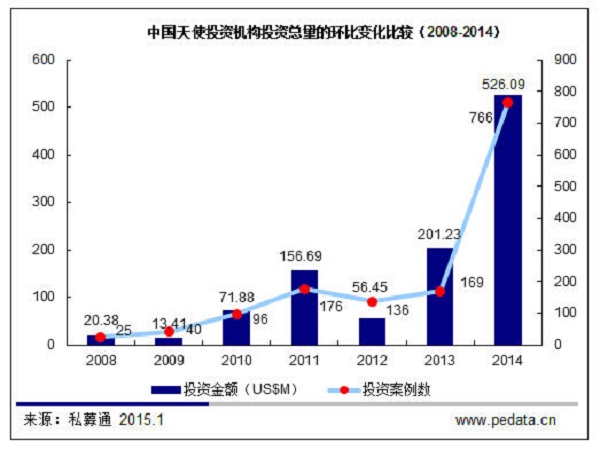

根据国家工商总局的数据显示,从 2014 年 3 月到 2015 年 5 月底,全国新增创业企业 485.4 万户,其中与互联网沾边的公司占到半壁江山;清科的数据也显示,在 2014 年,国内主流天使投资机构共完成 766 起投资案例。与此对比的是,过去一年成功融到 B 轮的只有两百多家——让人疯狂的创业热潮背后是惨烈的现实,尤其当资本乍暖还寒,如何成功迈过 B 轮这道坎,对每个创业公司几乎都是场事关存亡的严肃大考。

用「悄无声息的绞杀」形容资本的突变并不为过。

看上去,VC 3.0 时代的市场似乎很美。一方面,红杉、IDG、DCM 等传统 VC 募完了新一轮基金;另一方面,大量新的基金成立,VC 也进入一个创业时代;同时,公募基金、财富管理公司等新玩家也不断加入,配合国家对万众创业的鼓励政策,融资的速度和数量远超往年水平。

「资本市场本身并不完全跟着创业走,去年的投资热势必不可持续」华兴 Alpha 早期融资平台的负责人周翔解读道。作为中国最大的投行,华兴与你手机中 90% 的主流 App 都有关系,而华兴 Alpha 是华兴资本在早期融资服务上的重要布局。

在周翔看来,由于冬季是投行的季节性低谷,从去年圣诞节开始市场转冷。虽然春节后稍有反弹,又被 A 股投资人托盘了一段时间,把市场重新炒热,但经过今年六月的大盘震荡后,转冷的趋势就很明显了。

同时,投资人的心态也发生了转变。有些投资人去年一下投掉基金的 50% 甚至 80% ,现在他们需要阶段性放缓脚步。在项目激增的前提下,投后管理也占据了更多时间,看项目的时间相对变少。特别是,当类似的已投项目在下一轮融资面临困难,再投会更谨慎。

「这就导致了恶性循环:市场变冷,投资人手收紧、给钱少,对项目的要求也越来越高」周翔如是说。这正与经纬创投合伙人张颖在 2014 年 9 月的表态不谋而合——「一个基金的体量、团队决定了其投资的案子数量和速度,现在看起来,盲目乐观是非常危险的」。

这场资本寒冬,势必让初创公司们死伤惨重吗?

谈到融资难时,周翔笑了,直言「真的好公司,已在细分领域内把所有人甩在后面,产品、团队、业绩都是一马当先。这种项目永远被追着投」,并举了自家例子:「某细分领域 leader,做了两年不到准备融 C 轮,一个月拿了 6 个 Term Sheet ;某个之前已接触 VC 的项目融 B 轮,在我们的安排下,一个星期内拿了 3 个 Term Sheet 」的。

从这个角度看,一切还没到山穷水尽。有钱的投资人还是很多,哪怕没钱募个新基金也并非难事。创业公司只要被证明是某细分领域的王者,便在哪一轮都不危险,只是今年冬天的存粮少些。最好的资源总被王者占据。

但人生赢家毕竟只是少数,最受资本遇冷影响的,是大量在细分领域里尚未杀出来的公司——竞争格局尚不明确,或业务模式还未被完全证明。这种胶着的状态下,比起去年的激进,投资人会选择按兵不动,等待局势明朗。要是拗不过等待,公司走下去也就很难。

这种公司常见于 B 轮阶段,一方面,1000 万美金以上的较大投资金额需要更久的考察时间,单纯的团队优势不足以让投资人一掷千金;另一方面,为了成为最后赢家,几十人的团队运营成本和用钱补贴业务的需求,使资金消耗极大,去年特别火的 O2O 就是典型例子。

相较而言,A 轮不易成为生死存亡的关口。在格局未定、市场未被证明的情况下,投资人依然会在每个领域投五六家,看在团队的份上赌一赌。当初排在四五名的,未来很可能奋起直追、名列前茅。只不过去年预期的 500 万美金,今年到手可能缩水成千万人民币。

而 C 轮的情况又不太一样,到了这个阶段,公司已有一定的资金量和造血能力,一下死掉并不容易,问题在于如何好好地活。回想 12 年的电商大战,许多公司在融 C 轮时并不顺利。但 12 年的资本寒冬来临时,调整对了内部架构也可能翻身。通过并购或重组,不少公司也完成了上市。

「难道你就不想出来做点什么?」这句话曾忽悠了多少人,前赴后继走上了创业的路。依据蓝驰创投合伙人陈维广的判断,「到 2015 年年底,投资人开始收缩对科技公司 A 轮以后的投资,而在 2016 年,这种谨慎的态度很可能将影响到投资人对天使轮的投资判断」。

周翔也承认,「现在还没到最冷的阶段」。这个泡沫依旧的时代,如果尚未经历资本洗礼的你,对创业依然心痒难耐,他认为,初创公司在资本运作层面应当提防这些「坑」:

1.股权分配核心不明确

合理的股权分配在早期非常重要。成功的创业团队大多有个特征,一个核心加几个兄弟,这个核心的占股比例必须非常高,能真正统帅整个团队。

2.核心管理层占股比例不够高

创业团队的核心管理层占股比例一定要高,至少要控股。如果出钱的人比例高于干事的人,会极大影响后期融资。

3.融资时接受了不合理条款

例如不合理的权证,2 倍或 3 倍的清算优先权,这些条款都会成为未来融资的阻碍。

同时对于即将融 B 轮的公司,周翔也提出了可行性建议:

1.公司发展以健康为主,而非一味追求速度

越来越多的投资人不认可刷单和补贴出来的数字,运营的健康度才是他们最为看重的。洗车领域中做到每月两三万单的不在少数,但他们首单免费,新用户的比例高达 50%,基于这种非健康的结构,下一轮融资也会很难。

2.建立起核心竞争力(「广积粮,筑高墙,缓称王」)

准备好「过冬的物资」,建立起核心竞争壁垒并保持低调,当市场地位确立时称王,地位便无可撼动。例如拉手,虽然在 B+C 轮融了美团两倍的钱,但人员的管理与商家的服务没到位,最后依然被美团后来居上。

3.摈除不切实际的幻想

CEO 们要认清变冷的资本市场,因此合理的估值期望和准备充分的融资策略缺一不可。比如开价 3000 万美金,去年能达到的标准在今年行不通了,就算后来自降身价到 1500 万美金,很可能让原先愿意花这个价的,也不感兴趣收手了。

4.与有经验的 FA 合作

即便创始团队未经资本洗礼,公司可能也走到了天使或 A 轮。但在至关重要的 B 轮,如果出现问题就会极大影响后面的融资进程乃至未来发展。有经验的 FA ,在早期就能扫除各种隐雷,帮助公司在变冷的氛围加速前进。

(from:Anthea,极客公园-GeekPark)

转载请注明出处及文章作者。