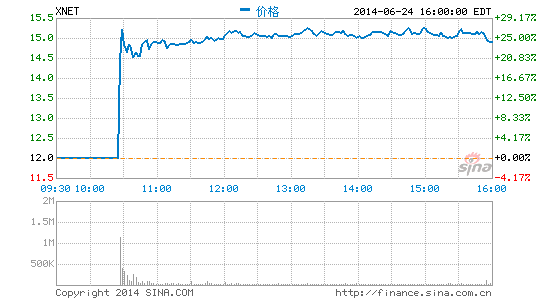

IT思维网6月25日获取消息,迅雷昨晚在纳斯达克(4350.36, -18.32, -0.42%)正式挂牌上市,股票代码为“XNET”,发行价为每股美国存托股(ADS)12美元,融资8778万美元。迅雷上市首日收盘价报14.90美元,较发行价上涨24.17%,市值约为10.34亿美元。

迅雷5月24日向美国证券交易委员会(SEC)提交了招股书,计划通筹集最多1亿美元资金。本次IPO将发售731.5万股ADS(美国存托股份),融资8778万美元。

摩根大通(57.42, -0.77, -1.32%)、花旗、投资公司Stifel Nicolaus和奥本海默将担任迅雷IPO交易的承销商。本次IPO迅雷已授予承销商为期30天的额外配售选择权,允许后者以IPO定价减去承销折扣和佣金的价格额外购买109.725万股美国存托凭证。

此前更新的文件还披露了迅雷IPO前后的股权结构变化。IPO后,大部分主要及献售股东股权将被稀释,但小米风投和金山软件的持股比例将有所上升。

迅雷董事和高管的持股比例如下:邹胜龙现在持股比例为12.6%,IPO后将降至9.5%;程浩持股比例为5.0%,IPO后将降至3.8%;刘芹持股比例为1.3%,IPO后保持不变;周全持股比例为9.7%,IPO后将降至7.7%。所有董事和高管总持股比例为28.8%,IPO后将降至22.5%。

迅雷主要及献售股东的持股比例如下:小米风投(Xiaomi Ventures)持股比例为27.2%,IPO后将上升至28.8%;晨兴科技投资集团持股比例为14.5%,IPO后降至10.9%;Vantage Point Global持股比例12.6%,IPO后降至9.5%;金山软件(King Venture)持股比例为12.2%,IPO后将升至13%;IDG Funds持股比例为9.7%,IPO后降至7.7%;Ceyuan Funds持股比例为5.4%,IPO后降至4.1%;Skyline Global持股比例为5.7%,IPO后降至5.4%;Aiden & Jasmine持股比例为5.0%,IPO后降至3.8%。

【 本文数据来自新浪科技,由IT思维整编发布,所有转载请注明作者和来源。 】